Блог им. Klinskih-tag |ЛУКОЙЛ: осталась ровно неделя до дивидендных новостей

- 08 октября 2020, 09:21

- |

💰Напомню, согласно новой дивидендной политике, ЛУКОЙЛ направляет акционерам в виде дивидендов 100% от скорректированного свободного денежного потока (FCF), и по итогам первого полугодия вице-президент компании Павел Жданов тогда «насчитал» 46 руб. на акцию.

Прибавляем сюда результаты третьего квартала и осторожно ориентируемся на цифру в 60-70 рублей по итогам 9 месяцев. Если будет больше – я буду только рад!

- комментировать

- Комментарии ( 5 )

Блог им. Klinskih-tag |Акционеры Татнефти одобрили промежуточные дивиденды за 6 месяцев 2020 года

- 30 сентября 2020, 17:29

- |

💰 Акционеры Татнефти одобрили рекомендованные ранее дивиденды за 6 месяцев 2020 года в размере 9,94 руб. на акцию всех видов. Это означает ДД на уровне 2,1% и 2,2% по обычкам и префам соответственно, что непривычно скромно для акционеров этой компании.

Но что поделать: COVID-19, резкое падение цен на нефть в этом году и ужесточение налоговых правил со стороны правительства (надеюсь, про отмену льгот по НДПИ для сверхвязкой нефти и возможные финансовые последствия для Татнефти вы помните).

В общей сложности, на дивидендные выплаты компания направит 23,1 млрд рублей, что соответствует почти 100% от ЧП по РСБУ за первое полугодие текущего года.

Напомню, согласно принятой в 2018 году новой дивидендной политике Татнефти, все свободные денежные средства, которые не используются в инвестиционной деятельности или не направляются на исполнение обязательств компании, могут быть распределены в виде дивидендов. Целевой уровень дивидендов установлен в размере не менее 50% от ЧП по МСФО или РСБУ (в зависимости от того, какая из них больше).

( Читать дальше )

Блог им. Klinskih-tag |Акционеры Фосагро дождались награды за терпение

- 30 сентября 2020, 09:57

- |

🦠 Последствия COVID-19 мировая отрасль удобрений на себе практически не ощутила, а мировые цены на DAP-удобрения демонстрируют обнадёживающую динамику в течение последних нескольких месяцев 📈. Вкупе все эти факторы, да ещё и на фоне роста производственных показателей, дают большие надежды на сильные финансовые результаты Фосагро по итогам текущего года и убедительные дивидендные выплаты (с новой привязкой к FCF).

🤦🏻♂️ В качестве сдерживающего фактора на ум приходит разве что рекомендованное российским правительством повышение налога на добычу удобрений, однако Фосагро пострадает от этого нововведения куда в меньшей степени, чем та же Татнефть, для которой отмена льгот по налогу на добычу полезных ископаемых (НДПИ) для сверхвязкой нефти может стать

( Читать дальше )

Блог им. Klinskih-tag |Свежая порция новостей по НОВАТЭКу от топ-менеджмента компании

- 29 сентября 2020, 16:04

- |

👨🏻⚕️ Свежая порция новостей по НОВАТЭКу из уст Александра Назарова, который является начальником управления компании по связям с инвесторами, в рамках онлайн-конференции АТОНа:

✅ По итогам 2020 года НОВАТЭК планирует пересмотреть свою дивидендную политику. Напомню, сейчас компания направляет на дивиденды на менее 30% от ЧП по МСФО.

«На том фоне, когда очень многие международные компании сократили или вообще отменили выплату дивидендов, мы продолжили их выплачивать и буквально на прошлой неделе объявили ещё об одном важном событии — о снятии нефинансовых гарантий по проектному финансированию «Ямал СПГ», которое позволит нам также и по итогам 2020 года рассмотреть возможность по росту нормы выплаты дивидендов уже за весь 2020 год. Будем надеяться, что эти дивиденды будут расти».

✅ Добыча жидких углеводородов (ЖУВ) прогнозируется на уровне 2019 года, благодаря тому, что газовый конденсат не попадает под действие соглашения ОПЕК++ и не учитывается в добыче стран-участниц соглашения.

( Читать дальше )

Блог им. Klinskih-tag |Префы Сургута в текущие времена - прекрасный хедж в любом портфеле!

- 21 сентября 2020, 12:08

- |

Ещё совсем немного – и наша валюта обновит к американцу апрельские минимумы, а там – замаячит и уровень в 80 рублей, в случае превышения которого я начну серьёзно подумывать о постепенной распродаже долларового кэша на своём личном инвестиционном счёте, с последующей перекладкой в недооценённые российские акции.

📈 Что касается нашего модельного портфеля, то на фоне падения акций Газпрома на первое место по доле присутствия вышли префы Сургутнефтегаза, которые традиционно очень радостно реагируют на любые девальвационные процессы в нашей стране. Про эти бумаги я частенько пишу, думаю вы уже тоже находитесь в предвкушении щедрых дивидендных выплат за 2020 год. Я же хочу лишь ещё раз напомнить, что в текущие времена это просто находка в любом инвестиционном портфеле и прекрасный хедж на случай дальнейшего ослабления рубля!

Блог им. Klinskih-tag |ОГК-2 ожидаемо лидирует по див.доходности среди дочек ГЭХа

- 11 августа 2020, 09:40

- |

При этом каждая из них подтвердила о намерениях и по итогам текущего года направить на дивидендные выплаты 50% от своей чистой прибыли. Что, впрочем, чётко укладывается в обновлённую дивидендную политику Газпрома, которая была дополнительно подкреплена официальными комментариями топ-менеджмента двумя месяцами позже в рамках Дня инвестора.

А это значит, что можно с чистой совестью взять за основу чистую прибыль этих трёх компаний по МСФО за последние 12 месяцев и прикинуть на какой уровень дивидендов мы вправе претендовать в ltm-выражении.

Думаю, о результатах этого соревнования по дивидендной доходности вы прекрасно догадываетесь, а потому я просто оставлю вас с этой картинкой наедине. Если вы являетесь действующим акционером Мосэнерго – просто взгрустните, если же вам посчастливилось быть владельцем бумаг ОГК-2 – ликуйте, ну а обладателям акций ТГК-1 категорически рекомендую насторожиться.

Блог им. Klinskih-tag |Сбербанк отчитался по РСБУ за 7 месяцев 2020 года

- 07 августа 2020, 11:00

- |

Сбербанк представил сегодня бухгалтерскую отчётность по РСБУ за 7 месяцев 2020 года, которая отметилась падением чистой прибыли на 22,4% (г/г) до 65,6 млрд рублей, на фоне роста чистых процентных доходов (+12,7%) и чистых комиссионных доходов (+8,8%).

В этом смысле куда любопытней посмотреть на результаты июля, чтобы посмотреть насколько успешно российский банк №1 справляется с последствиями карантинных ограничений, по мере возвращения деловой активности в стране:

( Читать дальше )

Блог им. Klinskih-tag |Ленэнерго умеет радовать

- 01 августа 2020, 14:06

- |

ИСТОЧНИК

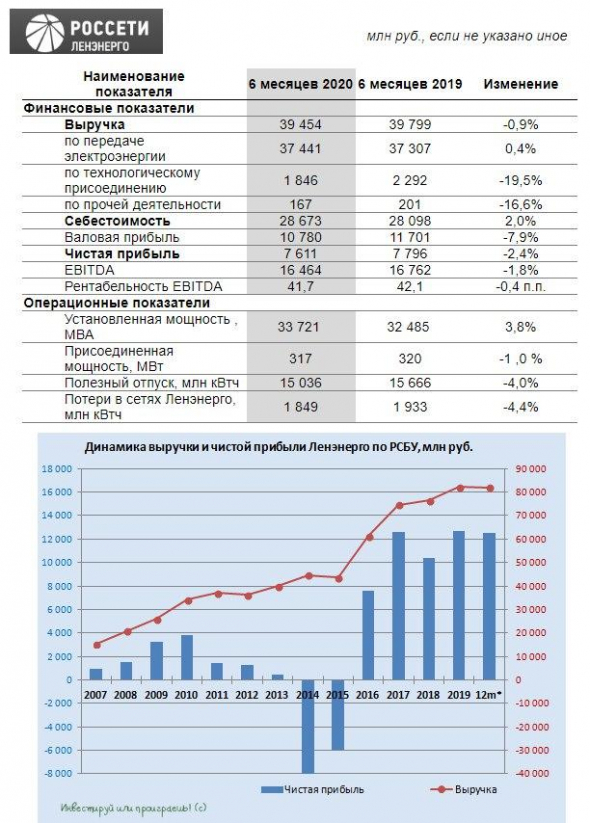

Ленэнерго в пятницу, традиционно после закрытия основной торговой сессии, представила свою бухгалтерскую отчётность по РСБУ за 1 полугодие 2020 года. Напомню, именно на неё опирается компания при расчёте дивидендных выплат по префам, а потому интерес к ней у акционеров всегда весьма высокий.

Итак, что мы видим: выручка Ленэнерго с января по июнь не досчиталась 0,9% (г/г) и довольствовалась результатом в 39,5 млрд рублей, из-за весомого падения в сегменте техприсоединения (с 2,29 до 1,85 млрд). Не забываем, что именно ТП является самым высокомаржинальным видом деятельности компании, несмотря на свой вклад в совокупную выручку, и Ленэнерго объясняет это падение «исполнением в отчётном периоде крупных договоров, ранее заключенных АО «ПЭС» и АО «СПб ЭС», права и обязанности по которым перешли к Ленэнерго в результате состоявшейся реорганизации».

( Читать дальше )

Блог им. Klinskih-tag |Магнит воскресает, маржинальность растёт

- 31 июля 2020, 11:08

- |

🛒 Для Магнита 2 кв. 2020 года стал чрезвычайно успешным, а потому те, кто в марте сделал ставку на покупку акций потребительского продуктового сегмента точно не прогадал! Полные тележки гречки, туалетной бумаги и ощущение предстоящего Армагеддона всё-таки сделали своё дело. А жизнь тем временем более ли менее вернулась в привычное русло: мы с вами ходим на работу, дети пошли в детские сады, а многие семьи и вовсе поехали погреться к берегу морю.

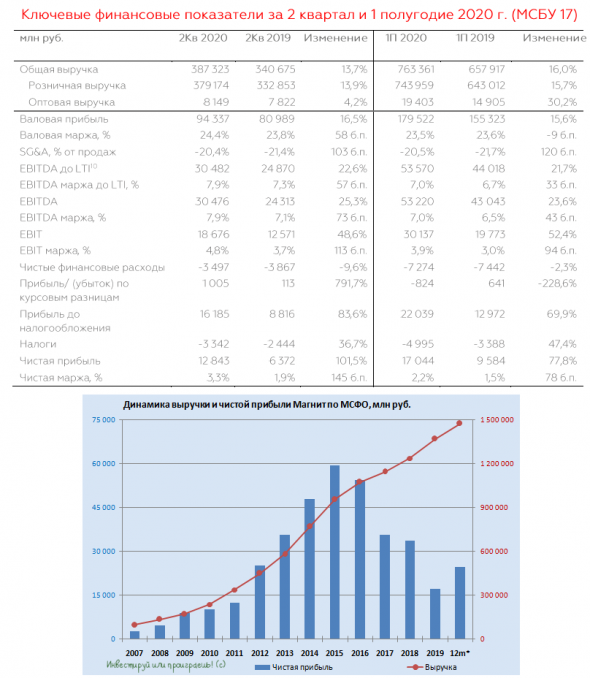

Согласно опубликованной вчера отчётности по МСФО, чистая прибыль Магнита с апреля по июнь удвоилась по сравнению с аналогичным периодом прошлого года и составила 12,8 млрд рублей, чистая маржа улучшилась на 1,4 процентных пункта до 3,3%, а показатель EBITDA прибавил ровно на четверть – до 30,5 млрд рублей, продемонстрировав рост маржи EBITDA c 7,1% до 7,9%.

В качестве главных драйверов ритейлер отмечает снижение промо-активности (Армагеддон же, зачем нужны промо-акции?), снижение торговых потерь (с полок сметали буквально всё в те карантинные дни), а также улучшение условий с поставщиками, арендодателями и кредиторами (все дружно стали более сговорчивыми, дабы пережить случившийся кризис).

( Читать дальше )

Блог им. Klinskih-tag |Почему растут акции ЛСР?

- 10 июня 2020, 18:53

- |

❓Почему растут акции ЛСР?

Ответ на этот вопрос нужно искать в комплексе тех драйверов, которые так или иначе могут оказывать положительное влияние на котировки бумаг компании. Предлагаю отметить наиболее возможные из них:

✅ Возможно, ЛСР уже запустила программу обратного выкупа акций, под которую запланировано в общей сложности около 5 млрд рублей. Напомню, из-за принятого решения о байбэке вместо привычного дивиденда в 78 руб. мы на сей раз довольстовались куда более скромной выплатой в размере 30 руб. на бумагу.

✅ Застройщики могут стать одними из главных бенефециаров гос.программы по восстановление российской экономики после коронавирусного простоя, и при всём при этом ЛСР имеет высокие шансы на субсидированную государственную ипотечную программу.

✅ Не забываем также про намерения ЦБ и дальше снижать ключевую ставку, что сделает ипотеку ещё более доступной для россиян, а также стабилизацию на валютном рынке, которая также оказывает благотворное влияние на сектор в частности и на деловые настроения в целом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс